空き家を相続したとき、住む予定がないのに管理する手間や維持費、固定資産税など手間とお金がかかるくらいなら…と、『売却』を選択される方は多いかと思います。

売却して利益が出た場合にはその利益に対して譲渡所得税がかかります。

譲渡所得に対して特別控除にはいくつかの種類がありますが、今回は相続した空き家を取り壊し、更地で売却しようと思った時を例にして、空き家を相続した際の譲渡所得の3,000万円特別控除の特例についてお伝えしていきたいと思います。

適用要件は厳しいですが、この特例の適用を受けられれば、売却して得たお金から最大3,000万円まで控除可能です!

譲渡取得税については、こちらのコラムで詳しく解説しています。ぜひご覧ください。

▶譲渡所得税はいつ払う?知らなきゃ危険!売却後のお金の流れ

目次

1:空き家に係る譲渡所得の3,000万円特別控除とは

「空き家に係る譲渡所得の特別控除の特例」の適用要件を満たす場合、その売却に係る譲渡所得金額から、最大3,000万円を控除できる特例です。

「空き家に係る譲渡所得の特別控除の特例」の適用要件を満たす場合、その売却に係る譲渡所得金額から、最大3,000万円を控除できる特例です。

この特例は社会問題となっている空き家を早期に売却するよう相続人を後押しするために設けられた特例で、家屋が昭和56年5月31日以前に建築されたものであること、売却金額が1億円以下であることをはじめ、様々な適用要件が設けられています。

1.1:対象となる家屋の要件

3,000万円特別控除の特例の対象となる家屋は、以下の通りです。

①昭和56年5月31日以前に建築されたこと

昭和56年5月31日以前の耐震基準のもとで建築された古い空き家を対象とします。

②区分所有建物登記がされていないこと

区分所有建物である旨の登記がされているマンションや二世帯住宅は、特例の適用を受けられません。

③相続の開始の直前において被相続人が一人で居住していた住居であること

物理的にその家屋に住んでいなくても生活の拠点として利用していると認められる場合は、被相続人の居住用に供されている家屋として取り扱えます。

1.2:適用を受けるための要件

以下のすべての要件を満たさなければ適用されません。

- 売り主は家屋と敷地を相続または遺贈により取得したこと

- 相続開始があった日から3年を経過する日の属する年の12月31日までに売ること

- 売却代金が1億円以下であること

- 他の特例の適用を受けていないこと(※)

- 相続空き家の特例を受けるのが初めてであること

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと

- 相続から譲渡まで未利用であること

- 譲渡時に、家屋を一定の耐震基準に適合させるか取壊しをすること

※特例によっては併用できるものもあるので確認が必要です。

2:相続した空き家を売却する!

一人暮らしの父が亡くなり、父の自宅(父所有の昭和54年建築の建物と土地)を令和2年3月に相続しましたが、空き家となっていました。

一人暮らしの父が亡くなり、父の自宅(父所有の昭和54年建築の建物と土地)を令和2年3月に相続しましたが、空き家となっていました。

住む予定がないので、空き家を取り壊しその土地を令和5年1月に2,000万円で売却することに。取得費(※1)は不明、解体費用(※2)に200万円かかりました。

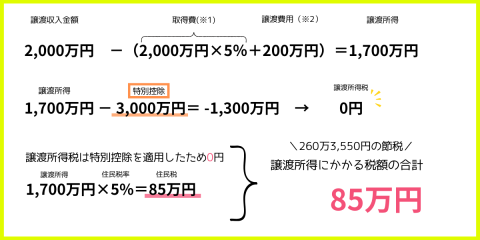

2.1:特例の適用を受けることができたら

特例の適用があった場合の譲渡所得にかかる税額は以下の通りです。

計算方法については前回のコラムをご確認ください。

取得費は不明の為、譲渡収入金額(売却価格)の5%を取得費として計算します。3,000万円の特別控除の適用が受けられた場合、譲渡所得税はかからず、住民税のみの納税となります。

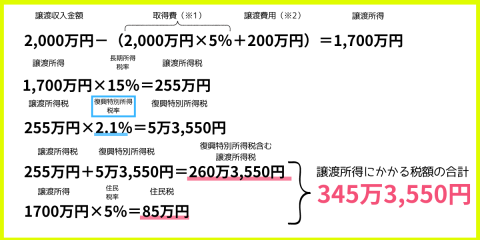

2.2:特例の適用が受けられなかったとき

たとえば、売却した日が令和6年になってしまった場合、上記の「②相続開始があった日から3年を経過する日の属する年の12月31日までに売ること」の条件を満たすことができないため、特例の適用は受けられません。

特例の適用がない場合の譲渡所得にかかる税額は以下の通りです。

3:3,000万円特別控除の適用を受けるための必要書類

この特例の適用を受けるためには、一定の書類を添えて確定申告することが必要です。

この特例の適用を受けるためには、一定の書類を添えて確定申告することが必要です。

【必要書類】

・譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

・家屋とその敷地の登記事項証明書その他の書類

・被相続人居住用家屋等確認書

・家屋とその敷地の売契買約書の写し、その他の書類

・耐震基準適合証明書または建設住宅性能評価書の写し

4:税制改正で見直された内容

被相続人の居住の用に供していた家屋及びその敷地等を相続した相続人が、相続開始の日から3年を経過する日の属する年の12月31日までに、一定の要件を満たして当該家屋又は土地を譲渡した場合には、当該家屋又は土地の譲渡所得から3,000万円の特別控が受けられる制度ですが、令和5年度税制改正の結果、いくつか見直された点があります。

被相続人の居住の用に供していた家屋及びその敷地等を相続した相続人が、相続開始の日から3年を経過する日の属する年の12月31日までに、一定の要件を満たして当該家屋又は土地を譲渡した場合には、当該家屋又は土地の譲渡所得から3,000万円の特別控が受けられる制度ですが、令和5年度税制改正の結果、いくつか見直された点があります。

①適用期限

令和5年12月31日までの適用が令和9年12月31日までと4年延長になりました。

②耐震リフォーム・除却要件が緩和

改正前までは譲渡時までに耐震リフォームや取り壊しをすることが条件でした。そうすると、リフォームや取り壊しの費用は相続人側で負担しなくてはならなくなり、このことが支障となって活用が進まないという見方がありました。そこで、令和5年度の税制改正では「譲渡時から譲渡された年の翌年2月15日までに、耐震基準を満たしたり取壊しが完了したりしたことの証明ができればよい」と要件が緩和されました。

つまり、譲渡側である相続人の耐震リフォームや取り壊しを実施することが必須ではなくなり、特例が使いやすくなっております。

③特別控除額の減額

改正前の制度では相続人が複数名いる場合であっても、控除額はそれぞれ3,000万円ずつと定められていました。しかし、令和5年度の税制改正では、相続人が3人以上いる場合は、控除額が1人あたり2,000万円に引き下げられます。

相続人が2人の場合は、改正前と同じ控除額はそれぞれ3,000万円ずつとなってます。

5:まとめ

いかがだったでしょうか?

今回は「空き家に係る譲渡所得の特別控除の特例」についてお伝えしました。厳しい要件はありますが、もし適用できるのであれば譲渡所得から最大3,000万円の特別控除を受けることができ、大きな節税効果が期待できます。

相続した空き家に特例が適用できるかどうか、今回のコラムを参考にしていただければと思います。もし、適用を受ける際には必要な書類が多岐に渡るため、申告前に税理士に相談をすることをおすすめします。